Tematy związane z rynkiem pracy, poziomem wynagrodzeń, opodatkowaniem i oskładkowaniem pracy są często przedmiotem debaty publicznej. Z reguły jednak dyskusja skupiona jest na zarobkach funkcjonujących w przedsiębiorstwach, ewentualnie w administracji publicznej. To na ten temat często debatuje np. Rada Dialogu Społecznego. Temat oddziaływania rozmaitych zmian w tym obszarze na organizacje społecznych jest marginalny. A przecież kwestia taka jak oskładkowanie umów zleceń czy wysokość płacy minimalnej bezpośrednio dotyka III sektor. Dlatego w tym artykule przedstawia się wpływ dotychczasowych rozwiązań i zapowiedzi kolejnych zmian funkcjonowania organizacji pozarządowych, jak i prezentuje pewne propozycje legislacyjne w tym zakresie.

1.1 Podwyżka minimalnej płacy

Pojęcie minimalnego wynagrodzenia za płacę funkcjonuje w Polsce już od wczesnych lat PRLu. Przez okres Polski Ludowej, gdy o wysokości zdecydowanej większości pensji decydował czynnik państwowy, minimalnym wynagrodzeniem był po prostu najniższą stawką wynagrodzenia zasadniczego w najniższej kategorii zaszeregowania. Dopiero po przemianach ustrojowych w 1990 roku zaczęto odgórnie ustalać minimalne wynagrodzenie, które obowiązuje wszystkich zatrudniających w kraju. Od 1990 roku płaca minimalna ustalana była przez ministra właściwego ds. pracy, za to od 2002 roku obowiązuje ustawa o minimalnym wynagrodzeniu na pracę. Określa ona całą procedurę ustalania minimalnej płacy, którą to ustala rząd po konsultacjach ze stroną społeczną: związkami zawodowymi i organizacjami pracodawców. [1]

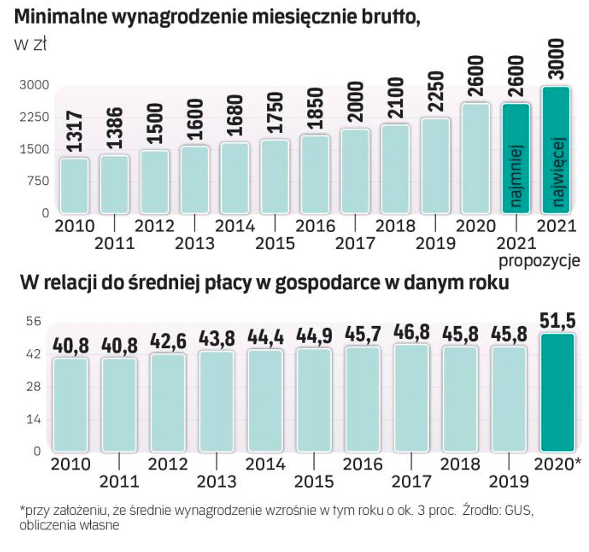

W 2017 roku dodatkowo ustalono także minimalną stawkę godzinową, dla zatrudnionych na umowę-zlecenie. [2]Systematycznie od kilku lat płaca minimalna rośnie, rok do roku. Rośnie też korelacja między minimalny wynagrodzeniem a średnią płacą w gospodarce narodowej.

W roku 2020 płaca minimalna wynosi 2600 zł brutto (1878 zł netto), podczas gdy minimalna stawka godzinowa wynosi 17 zł (11 netto). W 2020 po raz pierwszy płaca minimalna wynosi ponad połowę prognozowanego przeciętnego wynagrodzenia. Stało się tak za sprawą zapowiedzi Prawa i Sprawiedliwości przed wyborami parlamentarnymi o skokowym wzroście płacy minimalnej. W roku 2020 płaca minimalna wzrosła aż o 350 zł, z 2.250 zł do 2.600 zł a stawka godzinowa o 2,30 zł (z 14,70 zł do 17 zł). W roku 2021 nastąpić miała kolejna skokowa podwyżka o 400 zł do 3.000 zł by od 2023 dojść do poziomu 4.000. Epidemia COVID-19 i kryzys nią spowodowany zmniejszył wzrost o 200 zł do kwoty 2800 zł brutto. W dalszym ciągu jednak minimalna płaca rośnie szybciej niż wzrost wynagrodzeń, dlatego należy spodziewać się procentowego wzrostu zatrudnionych na płacę minimalną spośród wszystkich zatrudnionych i problemów w utrzymaniem zatrudnienia na poziomie płacy minimalnej. Według danych banku PKO BP w większości powiatów 25% najsłabiej zarabiających na koniec 2019 roku zarabiało poniżej ustalonej płacy minimalnej. [3]

Problem ten szczególnie dotyka organizacji społecznych. Zarobki w sektorze pozarządowym są niższe niż przeciętne w gospodarce i co istotne nie rosną one, więc różnica na niekorzyść trzeciego sektora rośnie z roku na rok. Przeciętna praca na pełen etat wynosiła w 2018 roku 3 tysiące złotych brutto, tyle samo co w roku 2015. Podczas gdy w analogicznym okresie przeciętna płaca brutto w sektorze publicznym oraz w przedsiębiorstwach prywatnych wynosiła już ponad 4 tys. zł.[4] Powodem tego stanu rzeczy jest najczęściej brak stałego źródła finansowania. Sytuacja finansowa zwykle zależy od ilości realizowanych projektów, które uzyskały dofinansowanie.

Większość NGO nie odliczy podatku VAT, ta możliwość zarezerwowana jest jedynie dla organizacji prowadzących działalność gospodarczą. W dodatku w konkursach grantowych wynagrodzenie liczone jest jako pełny koszt pracodawcy. Nierzadko eksperci oceniający wniosek traktują wpisaną do projektu kwotę jako kwotę brutto, która nie obejmuje pozapłacowych kosztów pracy. Dlatego często środki na wynagrodzenia często są niedoszacowane.

Dla III sektora rosnąca płaca minimalna, przy nie zwiększających się ogólnych zarobkach w sektorze stanowi bardzo duże zagrożenie. Praca w NGO może być jeszcze mniej atrakcyjna, gdyż bardzo duża pracowników będzie mieć wypłacane minimalne wynagrodzenie lub niewiele wyższe od minimalnego. To spowoduje dalszy odpływ najbardziej wykwalifikowanych pracowników od pracy w III sektorze, co przełoży się na efektywność działań. Dlatego z punktu widzenia rozwoju w Polsce społeczeństwa obywatelskie szybką i skokową podwyżkę minimalnego wynagrodzenia należy ocenić negatywnie.

1.2 Zwiększenie ilość umów-zleceń od które pobierane są składki na ubezpieczenia społeczne

W rządowym dokumencie „Wieloletni planie finansowym na lata 2019-2022”[5] koordynowanym przez Ministerstwo Finansów znalazła się zapowiedź uszczelnienia systemu poboru składek na ubezpieczenia społeczne. Miałaby ona trzy cele:

1) ograniczenie unikania płacenia składek polegającego na zawieraniu umów śmieciowych zamiast umów o pracę,

2) poszerzenie bazy przychodów z umów śmieciowych, od których płacone są składki na ubezpieczenia społeczne,

3) wzrost wpływów do Funduszu Ubezpieczeń Społecznych

Na marginesie zwrócić uwagę można na wyraźne nacechowanie ideologiczne oficjalnego przecież dokumentu rządowego. Zwrot „umowa śmieciowa” ma charakter publicystyczny i nie jest spotykana w języku prawnym, gdzie określana jest jako umowa zlecenie lub w szerszym rozumieniu jako umowa cywilnoprawna. Użycie przez autorów planu zwrotu potocznego o pejoratywnym znaczeniu świadczy o mocno ideologicznym podejściu do tematu.

Cel numer jeden ma być realizowany zapewne poprzez natężone kontrole u podmiotów, które stosują umowy zlecenia. Prawo do kontroli umów cywilnoprawnych ma między innymi Państwowa Inspekcja Pracy. Ma ona prawo sprawdzić czy umowa zlecenie nie ma np. znamion umowy o pracę. PIP ma prawo stwierdzić, że umowa zlecenie jest tak naprawdę stosunkiem pracy i nakazać jej zmianę. Dzieję się tak np. kiedy zleceniobiorca musi pojawić się w zakładzie pracy w wyznaczonych godzinach i podpisywać listę obecności lub gdy jest on zobowiązany na bieżąco wykonywać czynności określone przez zleceniodawcę, nie zaś tylko te określone w zleceniu.

W przypadku większości organizacji społecznych trudno jednak spodziewać się masowego podważania formy zatrudnienia na umowę cywilnoprawną. Niewiele bowiem organizacji zatrudnia pracowników, których praca przypomina pracę etatową. Dotyczy to zazwyczaj większych organizacji. Jeśli tam takowi pracownicy nie mają umów o pracę, choć np. codziennie pojawiają się w biurze w określonych godzinach to oczywiście mogą ich spotkać stosowne konsekwencje. Zazwyczaj jednak umowy zlecenie w ngo mają charakter zlecenia pojedynczych czynności czy zadań, związanych z danym projektem, celem statutowym organizacji. W takim przypadku kontrola nie powinna doszukać się żadnych nieprawidłowości.

Znacznie bardziej niebezpieczna dla organizacji społecznych jest zapowiedź próby zwiększenia bazy przychodów z umów zleceń. Kryje się za nią propozycja oskładkowania umów zleceń, które dziś są od tej konieczności zwolnione. Chodzi o tzw. zbiegi umów. Zleceniobiorca korzysta ze zwolnienia ze składek na ubezpieczenia społeczne i opłaca jedynie składkę zdrowotną, bowiem jest już objęty ubezpieczeniem z tytułu umowy o pracę, działalności gospodarczej, innej umowy zlecenie (na kwotę wyższą niż minimalna krajowa) czy też z powodu posiadania statusu studenta i nieprzekraczania 26 roku życia (ostatnie przypadek zwolniony jest również ze składki zdrowotnej).

Z tej możliwości zwolnienia korzystają często organizacje społeczne. Zawierają bowiem umowy zlecenia z osobami, które traktują współpracę z NGO jako zajęcie dodatkowe w stosunku do wiodącej działalności. W sytuacji pełnego oskładkowania takowych umów osób w znaczący sposób zostanie zmniejszona kwota netto dla zleceniobiorcy. Wzrośnie też koszt zleceniodawcy.

Przykład:

Dziś osoba zatrudniona na umowę-zlecenie w kwocie 2000 zł brutto(która w tym przypadku jest jednocześnie całkowitym kosztem pracodawcy), która jest zwolniona ze składek na ubezpieczenie otrzyma netto 1703 zł. Zapłaci 180 zł składki na ubezpieczenie zdrowotne i 117 zł zaliczki na podatek dochodowy. Po wprowadzonych zmianach w sytuacji w której pełny koszt pracodawcy w dalszym ciągu wyniósłby 2000 zł zleceniobiorca otrzymałby „na rękę” już jedynie 1254,53 zł. Ubezpieczenie emerytalne odciągnięte od wynagrodzenie pracownika wyniesie 162,02 zł a ubezpieczenia rentowe 24,90 zł. Zmniejszeniu ulegną za to ubezpieczenie zdrowotne (132,58 zł) oraz zaliczka na PIT (86 zł). Dodatkowo pracodawca będzie musiał zapłacić swoją część ubezpieczenia emerytalnego (162,02 zł), ubezpieczenia rentowego (107,90 zł), wypadkowego (27,72 zł) składki na Fundusz Pracy (40,67 zł) oraz Fundusz Gwarantowanych Świadczeń Pracowniczych (1,66 zł). Przy takim samym koszcie pracodawcy zleceniobiorca otrzyma do kieszenie 448,47 zł mniej.

Według wyliczeń Ministerstwa Finansów taka zmiana spowodowałaby 3,1 mld złotych rocznie dochodu ze składek na ubezpieczenia społeczne. Skutek netto zmiany, uwzględniający mniejszy wpływu z podatku PIT wyniósł by 2,5 mld złotych. Suma ta jest niejako wyrazicielem celu zawartym w trzecim punkcie powodów zaproponowania tego rozwiązania.

Dla organizacji społecznych będzie to spory wzrost wydatków na zatrudnienia, wątpliwe bowiem by dotychczasowi współpracownicy zgodziliby się na obniżkę wynagrodzenia o ¼. Oczywiście nie wiemy jak dokładnie wyglądałaby propozycja rządowa czy nie przewidywałaby jakiś dodatkowych zwolnień czy też np. obejmowała by wszystkie należności składkowe, tak jak ma to miejsce w obecnym stanie prawnym z nigdzie nie ubezpieczonym pracownikiem. Można jednak stwierdzić, że organizacje pozarządowe stałyby się niejako przypadkową ofiarą wprowadzanej regulacji. Głównym powodem dla którego temat jest procedowany są bowiem optymalizacje, które występuje przede wszystkim w podmiotach gospodarczych. Polegają one na podpisywaniu co najmniej dwóch umów – jednej w pełni ozusowej w okolicach minimalnej krajowej a drugiej od której odprowadzana jest tylko składka zdrowotna z podmiotem odrębnym od podmiotu z którym podpisana jest pierwsza umowa, ale najczęściej jakoś z nim powiązanych np. będąc jej spółką-córką.

Ewentualną próbę wprowadzenia tych rozwiązań bez żadnych wyjątków dla organizacji społecznych (które proponowane są w późniejszej części artykułu) należałoby ocenić skrajnie krytycznie, gdyż w znaczny sposób ograniczałyby potencjał kadrowy III sektora.

1.3 Obowiązek zgłaszania umów o dzieło

Dość niespodziewanie w ramach pierwszej tzw. tarczy antykryzysowej[6] ujęto nowy obowiązek sprawozdawczy, jakim jest konieczność zgłaszania umów o dzieło do Zakładu Ubezpieczeń Społecznych. Obowiązek ten nakładany jest na zleceniodawców. Zwolnieni z niego będą jedynie Ci zleceniodawcy u których zleceniobiorca jest jednocześnie pracownikiem etatowym w ramach stosunku pracy.

Wprowadzenie tych przepisów było dość powszechnie krytykowane przez organizacje pracodawców oraz wielu ekspertów. Niezrozumiały był przede wszystkim czas i kontekst w jakim pojawiła się nowa regulacja. Epidemia COVID-19 przestawiła całkowicie życie społeczno-gospodarcza i potrzebna była ustawa osłonowa dla szeregu podmiotów funkcjonujących na rynku. W akcie prawnym w którym przewidywano m.in. zwolnienia ze składek na ZUS dla dużej grupy przedsiębiorstw, dopłaty na utrzymanie miejsc pracy z budżetu państwa czy też przesunięcie w czasie niektórych obowiązków np. przesłanie sprawozdania finansowego za rok ubiegły, umieszczono nowy obowiązek, który nie ma nic wspólnego z epidemią COVID-19. Zwłaszcza, że przepis posiada stosunkowo długie, kilku miesięczne vacatio legis i ma wejść w życie dopiero 1 stycznia 2021 roku. To dodatkowo wyklucza związek przepisu z epidemią, gdyż wszystkie działania zapobiegające jej społecznym skutkom były wprowadzana w możliwie jak najkrótszym czasie.

Nie do końca określony jest także cel zgłaszania umów o dzieło do ZUS. Przychód z umów w dalszym ciągu nie będzie stanowił podstawy wymiaru składek. Minister Rodziny, Pracy i Polityki Społecznej Marlena Maląg tłumaczyła to potrzebą wypłacenia świadczeń gwarantowanych dla dziełobiorców[7]. Brak rejestracji takowych umów utrudniać miał wypłatę tych świadczeń. Świadczenia te w większości wypłacana były jednak przed wejściem w życie takowego obowiązku, więc trudno ten powód traktować jako przeważający.

Rejestracja umów o dzieło bez wątpienia ułatwia Zakładowi Ubezpieczeń Społecznych kontrolę umów zawieranych między zamawiającymi a wykonawcami. Często zamawiający korzystają z tego typu umowy, gdyż ze względu na zwolnienie jej z opłacania składek na ubezpieczenia społeczne i zdrowotne jest ona korzystniejsza finansowo niż umowa o pracę niż umowa zlecenie. Przedstawiciele Zakładu twierdzą, że wiele tych umów jest zawierana w sposób nieprawidłowy np. dotykając materii, która nie powinna być objęta umowo o dzieło a inną umową cywilnoprawną bądź umową o pracę, która podlega oskładkowaniu. ZUS przygotowuje się do prowadzenia od 2021 roku rejestru umów o dzieło dla celów sprawozdawczych i kontrolnych.

Umowy o dzieło są popularną formą umowy zawieranej przez organizacje społeczne. W ten sposób często zatrudnia się np. grafików, autorów artykułów, twórców stron internetowych czy prawników piszących opinię prawne. Konieczność ich zgłaszania stanowi dodatkową utrudnienie biurokratyczne, które może skutkować chociażby większymi kosztami ponoszonymi na obsługę prawną czy księgową danej organizacji.

Krytycznie ocenić należy także moment wejścia w życie przepisu. Skutki epidemii i wynikającego z niej kryzysu gospodarczego są odczuwalne dla organizacji społecznych. Wielu darczyńców z powodu kryzysu rezygnują bądź zmniejszają swoje wpłaty, inni boją się deklaracji przyszłego wsparcia z powodu niepewnej sytuacji w przyszłości. Wsparcie dla NGO ograniczyć może też część samorządów, które również liczą straty związane z koronawirusem. W tak trudnym momencie należałoby raczej znosić obowiązki, nakładane na organizacje społeczne niż je dodatkowo tworzyć. Ponadto istnieje obawa, że rejestracja umów o dzieło to krok do ich późniejszego oskładkowania to oznacza wzrost kosztów poniesionych na wygrodzenia po stronie organizacji społecznych. Oficjalnie jednak żaden przedstawiciel rządu jeszcze takich planów publicznie nie sformułował.

2.1. Obecny kształt umowy wolontariackiej

Między innymi dla organizacji społecznych dedykowana jest w polskim systemie prawnym specyficzna forma umowy tj. umowa wolontariacka. Opisuje ją ustawa z dnia 24 kwietnia 2003 r. o działalności pożytku publicznego i o wolontariacie.[8] Artykuł 2 tej ustawy definiuje wolontariusza „jest osobę fizyczna, która ochotniczo i bez wynagrodzenia wykonuje świadczenia na zasadach określonych w ustawie”. Poza organizacjami pozarządowymi, uprawnionymi są do zawiązania tej umowy są także: związki wyznaniowe, stowarzyszenia jednostek samorządu terytorialnego, organy administracji publicznej oraz jednostki im podległe np. muzea, schroniska dla zwierząt, szpitale czy szkoły. Organizacja pozarządowa by móc zatrudnić wolontariusza musi zawrzeć z nim umowę w zakresie jej działalności statutowej. Dla organizacji kościelnych możliwość taka obowiązuje, gdy takowe prowadzą działalność pożytku publicznego. Istotne jest, że umowa wolontariacka nie może dotyczyć obszaru działalności podmiotu zatrudniającego, który można byłoby podciągnąć pod prowadzenie działalności gospodarczej.

Fakt dobrowolności i nieodpłatności umowy nie zwalnia od obowiązku posiadania odpowiednich kwalifikacji, jeśli ich posiadanie i spełnienie odpowiednich wymagań wynika z odrębnych przepisów np. ratownik medyczny nawet prowadzący czynności w oparciu o umowę wolontariatu musi mieć ukończony stosowny kurs. Umowa z wolontariuszem musi mieć formę pisemną, jeśli podpisywana jest na dłużej niż 30 dni. Wolontariuszem może być także osoba niepełnoletnia. Jeśli wolontariusz ma mniej niż 13 lat, stroną umowy jest jego prawny opiekun. Gdy przekracza ten wiek i wolontariusz posiada częściową zdolność do czynności prawnych stosowne porozumienie zawiera się już z nim samym, jednak dla ważności zgodę musi wyrazić opiekun, stosownym oświadczeniem.

Umowa ta nie oczywiście ze swojej natury nie wiąże się z wynagrodzeniem pieniężnym, jednakże jej strony mają wynikające z niej prawa i obowiązki. Wolontariusz zobowiązany jest do rzetelnego wykonywania powierzonych mu czynności. Nie ma jednak obowiązków, które wolontariusz musi wykonać aby umowa była ważna. Ma za to prawo do zwrotu poniesionych środków, związanych z działalnością będącą przedmiotem umowy. Rozliczanie podróży służbowych i diet za nie następuje na zasadach analogicznych do pracowników, zatrudnionych na umowę o pracę. Wolontariusz ma także prawo domagać się od korzystającego z wolontariatu wystawienie specjalnego zaświadczenia o własnych działaniach w ramach wolontariatu oraz o wystawienie opinii.

Korzystający z wolontariatu ma z kolei obowiązek przeszkolić wolontariusza z zasad BHP, dostarczyć wolontariuszowi wszelkich materiałów i środków, które pozwolą mu wykonywać swoje zadanie a także pokryć koszty szkoleń i kursów, jeśli takowe są niezbędne do wykonania powierzonych obowiązków.

Ubezpieczenie wolontariuszy pokrywane jest przez państwo na podstawie ustawy o zaopatrzeniu z tytułu wypadków lub chorób zawodowych, powstałych w szczególnych okolicznościach. Co ważne jednak, objęci tym ubezpieczeniem są jedynie wolontariusze, których umowa jest zawarta na czas dłuższy niż 30 dni. Przy krótszej umowie wolontariusz musi mieć wykupione ubezpieczenie od następstw i nieszczęśliwych wypadków. Ubezpieczenie cywilne i zdrowotne jest dobrowolne. W przypadku jednak strat wynikłych ze szkody wolontariusza w związku z pełnieniem funkcji takie ubezpieczenie pokrywałoby wartość ewentualnego odszkodowania. Dlatego jego brak, może wiązać się z pewnym ryzykiem dla podmiotu korzystającego.

Obecne uregulowanie prawne dotyczące wolontariatu sprawdzają się w praktyce, dlatego też nie wydaje się konieczne przeprowadzania zmian na tym odcinku. Wydaje się, że ustawodawca w odpowiedni sposób wyważył konieczność uregulowania tego stosunku prawnego z jego stosunkowo elastycznym charakterem i pełną dobrowolnością.

2.2 Koncepcja powstania umowy na cele społeczne

Przy zmieniających się przepisach prawa pracy oraz w zakresie umów cywilno-prawnych, gdzie coraz większy nacisk kładzie się na podnoszenie poziomu wynagrodzenia za powierzoną pracę należałoby poważnie rozważyć możliwość zawierania takiego stosunku prawnego, który umożliwiałby w przeciwieństwie do umowy wolontariackiej możliwość pobierania wynagrodzenia, które jednak nie byłoby obwarowane warunkami, związanymi z płacą minimalną oraz minimalną stawką godzinową za pracę. W obecnym kształcie prawnym w ramach działalności społecznej można wykonywać obowiązki w ramach całkowicie darmowego wolontariatu lub też pobierać za to wynagrodzenie z limitami płacowymi przysługującego działalności w pełni zarobkowej.

Należałoby umożliwić pobieranie wynagrodzenia, które przy zliczeniu roboczogodzin byłoby niższe od minimalnej stawki godzinowej, jeśli świadczenie polegałoby na wykonywaniu pracy na rzecz działalności pożytku publicznego. Zazwyczaj bowiem wykonujący nie podejmują się tych czynności w celu zysku a potrzeby aktywności społeczności. Nie ma jednak podstaw by taką pracę traktować tylko i wyłącznie jako niewynagradzaną działalność wolontariacką, zwłaszcza gdy organizacja posiada pewne środki finansowe, które mogłaby przeznaczyć na niewielkie wynagrodzenie.

Pewną inspiracją dla tej formy umowy jest wprowadzona przed dwoma laty umowa o pomocy przy zbiorach z 13 kwietnia 2018 roku.[9] Jest to umowa oskładkowana i opodatkowana, jednakże możliwe jest wypłacanie na jej podstawie wynagrodzenia mniejszego, aniżeli wynika to z obecnie obowiązującej minimalnej stawki godzinowej. Umowę taką może zawrzeć rolnik z pełnoletnia osobą posiadającą obywatelstwo polskiego, obywatel innego kraju Unii Europejskiej lub obcokrajowiec posiadający dokument umożliwiający pracę w Polsce.

Umowa jest mocno ograniczona co przedmiotu jej wykonywania. Zatrudniony na jej podstawie pomocnik rolnika może wykonywać następujące czynności:

- zbierać chmiel, owoce, warzywa, tytoń, zioła lub rośliny zielarskie

- usuwać zbędne części roślin

- klasyfikować bądź sortować zerwany bądź zebrany chmiel, owoce, warzywa, tytoń, zioła lub rośliny zielarskie.

- wykonywać inne czynności mające na celu przygotowanie chmielu, owoców , warzyw, tytoniu, ziół lub roślin zielarskich do transportu, przechowywania lub sprzedaży bądź związanych z pielęgnowaniem i poprawą jakości plonów.

Zlecenie innych czynności wiązałoby się z koniecznością podpisania z pomocnikiem innego rodzaju umowy np. umowy zlecenie bądź o dzieło. Liberalniejsze są przepisy mówiące o kształcie umowy. W różnych sposób można określić wypłatę wynagrodzenia – może być ona wypłacana przy określeniu stawki godzinowej bądź dziennej lub też wynagrodzenie można wypłacić za cały okres pomagania przy zbiorach. Umowa powinna być zawarta przed rozpoczęciem pracy przez pomocnika.

Umowa musi ponadto określać strony umowy oraz ich obowiązki. Łączny czas świadczenia pomocy przy zbiorach przez jedną osobę nie może przekroczyć 180 dni w ciągu roku kalendarzowego. Nałożony jest na pomocnika obowiązek złożenia oświadczenia przed zawarciem umowy co do liczby przepracowanych w ciągu roku dni. Oświadczenie to winno stanowić załącznik do umowy o pomocy przy zbiorach lub być złożone w treści umowy.

Pomocnik, z którym rolnik podpisał umowę o pomocy przy zbiorach podlega obowiązkowo:

Składka na ubezpieczenie wypadkowe, chorobowe i macierzyńskie za pomocnika rolnika należna jest za dni, w których pomocnik rolnika podlegał temu ubezpieczeniu. Gdy okres podlegania ubezpieczeniu jest krótszy niż miesiąc wysokość składki za dany miesiąc jej wysokość oblicza się proporcjonalnie do liczby dni podlegania w danym miesiącu. Wysokość miesięcznej składki na ubezpieczenie wypadkowe, chorobowe i macierzyńskie za pomocnika rolnika jest taka sama jak za każdą osobę podlegającą temu ubezpieczeniu. Maksymalnie wyniesie ona 42 złote za jeden miesiąc pracy.

Inaczej wygląda sytuacja z ubezpieczeniem zdrowotnym, które jest niepodzielne. Wynosi ono 9 % od kwoty podstawy wymiaru stanowiącej 33,4 % przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku. Od 1 kwietnia 2020 roku wynosi ona 161 złotych.[10]Umowa objęta jest podatkiem PIT. Rolnik nie opłaca jednak za zatrudnionego zaliczki na podatek dochodowy oraz nie zgłasza umowy do urzędu skarbowego. Podatek płaci samodzielnie osoba zatrudniona, zgodnie z skalą podatkową, czyli w zależności od dochodów pomocnika rolnika 17% bądź 32%. Przychody zaliczane są do tzw. innych źródeł przychodów. Nie można ich wliczyć w koszty uzyskania przychodu. [11]

Umowa o pomocy przy zbiorach została tutaj przytoczona i omówiona, ponieważ przy opracowywaniu pomysłu umowy dla potrzeb tekstu nazwijmy ją „społecznikowską” ustawa dla pomocników rolnika jest najbliższa jej odwzorowaniu. Nie jest umową pozbawioną ubezpieczeń ani też wolną od podatku, jednocześnie obciążenia składkowe i podatkowe są na tyle małe, że stanowi ona interesującą propozycję dla wielu pracowników i zatrudniających. Niweluje również szarą strefę, w sytuacjach gdy rolnik nie jest w stanie pomocnikowi zapłacić wynagrodzenia, odpowiadające minimalnej krajowej pensji lub stawce godzinowej. W przypadku braku takowej regulacji, przy zwiększających się obciążeniach pracodawcy, związanej w podwyżką płacy minimalnej powszechniejszy byłby proceder zatrudniania pomocników na „czarno”. Nie da się ukryć, że problem nielegalne zatrudnienia ma również miejsce w sektorze pozarządowym, z analogicznych powodów jak w pracy na roli – wysokich kosztów pracy.

W przypadku pracy na rzecz organizacji społecznych dochodzi jeszcze element, który nie występuje w pracy rolniczej, gdzie występuje wyłącznie finansowa motywacja. Wielu społeczników wykonuje swoją pracę dla idei, świadomie godząc się na wynagrodzenie poniżej wartości rynkowej, jak poniżej płacy minimalnej. Powinni oni nie być pozbawieni zabezpieczenia zdrowotnego czy wypadkowego a jednocześnie nie powinni ponosić kosztów porównywalnych ze zwykłą pracą zarobkową.

Walorem tej umowy powinna być jej elastyczność. Wynagrodzenie powinno być wypłacane za wykonane czynności, roboczogodziny lub też dni robocze, w których praca jest świadczona. Od umowy powinien odprowadzany być podatek dochodowy oraz składka zdrowotna. Zaliczka od podatku dochodowego oraz składka zdrowotna powinien być obliczana na zasadach ogólnych. Zwolnieni ze składki zdrowotnej powinni być studenci, jak ma to miejsce w przypadku umowy-zlecenie. Umowa ta powinna być także objęta tzw. zerowym PITem dla osób poniżej 26 roku życia.

Umowa społecznikowska powinna być wolna od zapłaty za ubezpieczenie chorobowe i wypadkowe. Większość korzystających z tej umowy i tak byłaby z niej zwolniona, ze względu na zwolnienie wynikające z bycia studentem lub ze względu na wystąpienie tzw. zbiegu umów ze stałym wynagrodzeniem (do czasu ewentualnego nie zlikwidowania tego zwolnienia o której mowa we wcześniejszej części artykułu). W innym przypadku ubezpieczenie powinno, wzorem umowy wolontariackiej być pokrywane z budżetu państwa. Występuje tutaj rozróżnienie, w stosunku do umowy o pomocy przy zbiorach, gdzie ubezpieczenie to pokrywa rolnik. Przy ubezpieczeniu w ZUSie kwota ubezpieczenie może być wyższa niż 42 zł, jak ma to miejsce w KRUS gdyż wynosi 1.39% całości wynagrodzenia. Praca w rolnictwie narażona jest na większe zagrożenie wypadkiem niż ma to miejsce w większości prac w celach społecznych. W dodatku szczytny cel tej działalności jest wystarczającym powodem, dla którego obciążenie to powinno wziąć na siebie państwo.

Docelowo umowa ta nie ma być głównym źródłem dochodu. Stąd implementować należy z umowy o pomocy przy zbiorach maksymalny okres czasu na jaki można być zatrudnionym w ciągu roku lub alternatywnie wprowadzając maksymalnego kwotę rocznego dochodu, jaki można z niej uzyskać – praca w organizacja społecznych nie musi mieć bowiem charakteru sezonowego i może być świadczona w ciągu całego roku. Kwota stanowiąca ograniczenie powinna być minimalnie niższa od rocznych dochodów, wynikających z zatrudnienia na minimalną płacę. Umowa ta jako dodatkowa forma zarobkowania nie powinna także stanowić podstawy do opłacania składek na ubezpieczenia społeczne.

Zawężony, nawet w stosunku do umowy wolontariackiej, powinien być krąg podmiotów, które mogą zawierać takową umowę. Uprawione powinny być tylko organizacje pozarządowe oraz organizacje kościelne, realizując zadania z zakresu pożytku publicznego. Nie ma potrzeby aby z przywileju korzystania z tej umowy mogły korzystać organy administracji publicznej oraz jednostki jej podległe. Świadczą oni działalność profesjonalną, finansowe są z budżetu państwa. Praca ludzi tam zatrudnionych nie ma charakteru pracy społecznej. Instytucje te mogą skorzystać z zatrudnienia na praktykę absolwencką, która to może mieć charakter odpłatny. Stanowi to bowiem element przyuczenia do pracy, dla osoby wchodzącej na rynek. Instytucje takie docelowo powinny jednak zatrudniać na umowę o pracę, ewentualnie inne umowy cywilno-prawne.

Kategorycznie zabronione oraz rygorystycznie sprawdzane powinno być zatrudnianie, związku z działalnością gospodarczą, która prowadzi dana organizacja pozarządowa. Organizacja będąca jednocześnie przedsiębiorcą działa już bowiem w warunkach rynkowych a możliwość korzystniejszej formy zatrudnienia stanowiłby element nieuprawnionej przewagi konkurencyjnej. Dla czystości zasad wolnego rynku i konkurencji, podobnie jak ma to miejsce przy umowie wolontariackiej nie można pozwolić by umowa społecznikowska była wykorzystywana w takowy sposób.

Zwiększenie kosztów zatrudnienia pracowników oraz wzrost obciążeń biurokratycznych mogą mieć bardzo negatywne skutki dla sektora pozarządowego w Polsce, zwłaszcza w połączeniu z kryzysem spowodowanym epidemią COVID-19. Zarobki w III sektorze jeszcze bardziej odbiegać mogą od zarobków w biznesie a nawet administracji. Dlatego też należy wdrożyć rozwiązania, które albo zablokują negatywne trendy, związane z zwiększeniem nakładów na pracę jak np. ozusowanie umów – zleceń lub też wprowadzą nowe rozwiązania dedykowane organizacjom społecznym. Rekomendujemy jedno z tych dwóch podejść. W innym bowiem przypadku grozi nam wyhamowanie rozwoju III sektora w Polsce z powodu braku atrakcyjności zatrudnienia w nim.

Zwiększenie kosztów zatrudnienia pracowników oraz wzrost obciążeń biurokratycznych mogą mieć bardzo negatywne skutki dla sektora pozarządowego w Polsce, zwłaszcza w połączeniu z kryzysem spowodowanym epidemią COVID-19. Zarobki w III sektorze jeszcze bardziej odbiegać mogą od zarobków w biznesie a nawet administracji. Dlatego też należy wdrożyć rozwiązania, które albo zablokują negatywne trendy, związane z zwiększeniem nakładów na pracę jak np. ozusowanie umów – zleceń lub też wprowadzą nowe rozwiązania dedykowane organizacjom społecznym. Rekomendujemy jedno z tych dwóch podejść. W innym bowiem przypadku grozi nam wyhamowanie rozwoju III sektora w Polsce z powodu braku atrakcyjności zatrudnienia w nim.

Autorem analizy jest Kamil Rybikowski.

[1] Ustawa z dnia 10 października 2002 r. o minimalnym wynagrodzeniu za pracę (Dz.U. 2002 nr 200 poz. 1679)

[2] Rozporządzenie Rady Ministrów z dnia 10 września 2019 r. w sprawie wysokości minimalnego wynagrodzenia za pracę oraz wysokości minimalnej stawki godzinowej w 2020 r. (Dz.U.2019.1778)

[3] „Spokojnie, to tylko awaria Perspektywy makro na 2020 Departament Analiz Ekonomicznych PKO Bank Polski”, Katowice 2020

[4] ZaTRUDnienie.Problemy personel organizacjipozarządowychz perspektywy pracowniczej, Stowarzyszenie Klon/Jawor, Warszawa 2020

[5] Wieloletni Plan Finansowy na lata 2019-2022, Warszawa, kwiecien 2019 r.

[6] Ustawa o zmianie ustawy o szczegolnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19, innych chorob zakaźnych oraz wywołanych nimi sytuacji kryzysowych oraz niektórych innych ustaw (Dz.U. poz. 568)

[7] https://praca.gazetaprawna.pl/artykuly/1463938,koronawirus-w-polsce-malag-rejestracja-umow-o-dzielo-w-zus.html

[8] Ustawa z dnia 24 kwietnia 2003 r. o działalności pożytku publicznego i o wolontariacie (Dz.U. 2003 nr 96 poz. 873)

[9] Ustawa z dnia 20 grudnia 1990 r. o ubezpieczeniu społecznym rolnikow (Dz.U.2020.0.174)

[10] https://www.krus.gov.pl/zadania-krus/ubezpieczenie-spoleczne-rolnikow/ubezpieczenie-pomocnika-rolnika/zasady-podlegania-przez-pomocnikow-rolnika-ubezpieczeniu-wypadkowemu-chorobowemu-i-macierzynskiemu-oraz-ubezpieczeniu-zdrowotnemu/

[11] https://www.e-pity.pl/pit-36-jak-rozliczyc-pit-prace-sezonowe-rolne-przy-zbiorach/